-

ツイート

ツイート

ソーシャルメディア

FX週刊ニュース一覧

2023年2月20日

FX週刊ニュース(2月4週)|米ドル/円:日銀後任に植田和男氏を起用する案提出か。ドルは130円台中盤で推移。

米ドル/円:日銀後任に植田和男氏を起用する案提出か。ドルは130円台中盤で推移。ユーロ/米ドル:ドル買い傾向進む。軟調なドル高が継続か。英ポンド/米ドル:英中銀、3月に利上げ後にサイクル終了か。サービスインフレに緩和の兆しか….

2023年2月15日

FX週刊ニュース(2月3週)|ユーロ/米ドル:ユーロ高進んだ1週間。主要な米国データの影響を受け高値を更新か。

米ドル/円:日銀総裁決定へ上田和男へ決定か。一時129円台まで円高が進む。ユーロ/米ドル:ユーロ高進んだ1週間。主要な米国データの影響を受け高値を更新か。英ポンド/米ドル:一時1、20台を記録。1週間は比較的米ドル下落傾向か….

2023年2月08日

FX週刊ニュース(2月2週)|米ドル/円:米連邦準備制度理事会政策金利を0.25%引き上げ。

米ドル/円:米連邦準備制度理事会政策金利を0.25%引き上げ。金利が下がるのはいつになるのか?ユーロ/米ドル:重要経済指標の影響を受けるユーロ/米ドル。ユーロ/米ドル一時1.10近くで取引か。英ポンド/米ドル:下落傾向が続く英ポンド。国内のインフレ政策はどうなる。豪ドル/米ドル:豪小売売上高が発表….

2023年1月31日

FX週刊ニュース(2月1週)|米ドル/円:首都圏の高インフレとまらず。円は引き続き安いままか。

米ドル/円:首都圏の高インフレとまらず。円は引き続き安いままか。ユーロ/米ドル:ユーロ圏の経済データ上向き傾向へ。欧州銀行の今後の利率がポイントか。英ポンド/米ドル:英ポンド利上げ継続か。英経済は厳しい状況が続くか。豪ドル/米ドル:リスクオンの流れ止まらず買い優勢か。高利回りの豪ドルは上昇へ。原油価格、今後の供給量安定で上昇止まりか。金価格上昇とまらず。FRB会合に注目あつまる。….

2023年1月23日

FX週刊ニュース(1月4週)|米ドル/円:日本銀行金融政策決定会合を開催。大きな調整は無しの方向へ。

米ドル/円:日本銀行金融政策決定会合を開催。大きな調整は無しの方向へ。ユーロ/米ドル:動きの少ないユーロ/米ドル。今後も値動きは当分平行線か。英ポンド/米ドル:英ポンド/米ドル5週間ぶりの高値を記録。英国の雇用統計は堅調に推移。….

2023年1月16日

FX週刊ニュース(1月3週)|米ドル/円:米ドル/円一時127円まで急落。米国債務は上限に達するか。

米ドル/円:米ドル/円一時127円まで急落。米国債務は上限に達するか。ユーロ/米ドル:下落トレンドが加速しているユーロ/米ドル。各国の政策に左右される相場。英ポンド/米ドル:続く重要経済指標の発表。英小売売上高は横ばい傾向か。豪ドル/米ドル:好調なオーストラリア経済….

2023年1月09日

FX週刊ニュース(1月2週)|米ドル円:2023年はドル安・円高方向が進むか?円高傾向で取引が進む米ドル/円相場。

米ドル/円:2023年はドル安・円高方向が進むか?円高傾向で取引が進む米ドル/円相場。ユーロ/米ドル:ドル買いが活発なユーロ/米ドル市場。12月ユーロ圏消費者物価速報は予想以上に伸びが鈍化か。英ポンド/米ドル:年始から影を落とす英国経済….

2022年12月12日

FX週刊ニュース(12月3週)|米ドル/円:アメリカの経済各指標は好調傾向。日米の金利差は拡大し続けるか?

米ドル/円:アメリカの経済各指標は好調傾向。日米の金利差は拡大し続けるか?ユーロ/米ドル:エネルギー危機を背景に落ち着かぬユーロ/米ドル。一時パリティに近い、1.05ドルで取引か。英ポンド/米ドル:落ち着いた英ポンド/米ドルの為替レート。来週はポンドの動きは経済指標発表で大きくなるか?….

2022年12月05日

FX週刊ニュース(12月2週)|米ドル/円:雇用統計後ドル買いの動きがドル買いに影響か。

米ドル/円:雇用統計後ドル買いの動きがドル買いに影響か。ユーロ/米ドル:ユーロ/米ドル一時1.05を一時的に下回るもその後回復。中国のCOVID-19の緩和が影響か。英ポンド/米ドル:パウエル議長の発言後上昇。来週の政策決定に注目か。豪ドル/米ドル:米ドルに翻弄される動き….

2022年11月28日

FX週刊ニュース(11月5週)|米ドル/円:一時約3ヶ月ぶりの137円台まで下落。FRBの利上げが相場に逆風として影響か。

米ドル/円:一時約3ヶ月ぶりの137円台まで下落。FRBの利上げが相場に逆風として影響か。ユーロ/米ドル:ユーロ/米ドル相場一時パリティ近くまで下落。中国のCOVID-19の悪化が米ドル買いに影響か。英ポンド/米ドル:英国と米国のサービスおよび製造業PMIの経済指標が発表。今週英ポンドは1.18付近で推移。…

2022年11月22日

FX週刊ニュース(11月4週)|米ドル/円:一時140円台を切った米ドル/円

米ドル/円:一時140円台を切った米ドル/円。今後は円安かそれとも円高か。ユーロ/米ドル:原油価格の急落に伴い勢いを増す米ドル。一時パリティ近くまで上昇。英ポンド/米ドル:3週間ぶりの高水準となる1.2028まで到達。英政府は550億ポンドを投じる予算を発表。…

2022年11月15日

FX週刊ニュース(11月3週)|米ドル/円:米ドル2日連続全面安、一時1ドル138円台へ。

米ドル/円:FRBの大幅利上げは終盤へ。米ドル高は150円前後でストップか?ユーロ/米ドル:3日ユーロ/米ドルは大幅下落。欧州中央銀行(ECB)の舵取りは今後どうなる?英ポンド/米ドル:政策金利は3%の水準へ。非常に厳しい英国経済の見通し…

2022年11月07日

FX週刊ニュース(11月2週)|米ドル/円:FRBの大幅利上げは終盤へ。米ドル高は150円前後でストップか?

米ドル/円:FRBの大幅利上げは終盤へ。米ドル高は150円前後でストップか?ユーロ/米ドル:3日ユーロ/米ドルは大幅下落。欧州中央銀行(ECB)の舵取りは今後どうなる?英ポンド/米ドル:政策金利は3%の水準へ。非常に厳しい英国経済の見通し…

2022年11月01日

FX週刊ニュース(11月1週)|米ドル/円:日銀が遂に為替市場に介入。円安相場一旦落ち着くか。

米ドル/円:日銀が遂に為替市場に介入。円安相場一旦落ち着くか。ユーロ/米ドル:不安定な相場が続く、ユーロ/米ドル相場。一時パリティ割れに近い安値相場へ。英ポンド/米ドル:加速したポンド売りと英国債売り。1.16を下回る英ポンド/米ドル相場。豪ドル/米ドル:オーストラリア消費者物価指数(CPI)を発表。続くオーストラリア経済の好調さ…

2022年10月24日

FX週刊ニュース(10月4週)|米ドル/円: ついに1ドル=150円台の大台へ。終わりの見えない円安傾向。

米ドル/円: ついに1ドル=150円台の大台へ。終わりの見えない円安傾向。ユーロ/米ドル:続く欧州中央銀行(ECB)の金融引き締め。目立つ、ユーロ売り・ドル買い。英ポンド/米ドル:リズ・トラス首相辞任へ。混迷続くイギリス経済。豪ドル/米ドル:豪ドル対米ドルで弱含み推移。米連邦準備理事会(FRB)の政策に影響を受ける豪ドル…

2022年10月17日

FX週刊ニュース(10月3週)|英ポンドはパリティ割れの懸念へ。1ポンド=1.09ドル代に

米ドル/円:32年ぶりの高値へ。1ドル=148円台後半へ。ユーロ/米ドル:ユーロ米ドルの買い戻しが優勢に。ユーロはさらに下落方向へ。英ポンド/米ドル:英ポンドはパリティ割れの懸念へ。1ポンド=1.09ドル代に。豪ドル/米ドル:最安値に近づき始めた豪ドル…

2022年10月10日

FX週刊ニュース(10月2週)|ユーロ/米ドル:ユーロ安/米ドル高はさらに進行か?考えられる大きな要因とは?

米ドル/円:止まらぬ円安。1ドル150円となる日は近い? ユーロ/米ドル:ユーロ安/米ドル高はさらに進行か?考えられる大きな要因とは? 英ポンド/米ドル:イギリス財務省大幅減税を発表。英ポンドが急落へ…

2022年10月03日

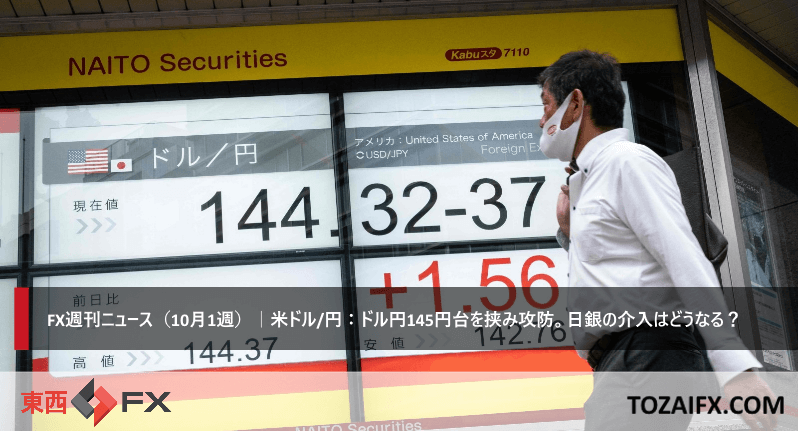

FX週刊ニュース(10月1週)|米ドル/円:ドル円145円台を挟み攻防。日銀の介入はどうなる?

米ドル/円:ドル円145円台を挟み攻防。日銀の介入はどうなる?ユーロ/米ドル:ユーロ圏のインフレ率が過去最高を更新。米国の個人消費の伸びが予想を上回る。英ポンド/米ドル:ポンドの急落が止まらない。ポンドもついにパリティ割れか?豪ドル/米ドル:豪ドル・NZドル安値更新…

2022年9月26日

FX週刊ニュース(9月4週)|米ドル/円:円安の加速。今後に150円を突破か?

米ドル/円:円安の加速。今後に150円を突破か?ユーロ/米ドル:止まらぬユーロの下落。ユーロ/米ドルは今後どうなる?英ポンド/米ドル:対ドルで大幅な安値、景気後退懸念か?豪ドル/米ドル:大きく変動はなかった市場。目立つ豪ドルの安定性…

2022年9月19日

FX週刊ニュース(9月3週)|米ドル/円:続く円安相場。1週間1ドル143円前後で推移|

米ドル/円:続く円安相場。1週間1ドル143円前後で推移。ユーロ/米ドル :天然ガス価格の下落もユーロ圏経済の悪化懸念を和らげる。欧州中央銀行(ECB)の金融引き締め継続を意識したユーロ買い・ドル売りが優勢…

2022年9月12日

FX週刊ニュース(9月2週)|米ドル/円:144円台まで円安が進行。目立つ日米の金融政策|

米ドル/円:144円台まで円安が進行。目立つ日米の金融政策。ユーロ/米ドル:ユーロ20年ぶりの最安値0.9876ドルを記録。ECBも大幅利上げに踏み切る。英ポンド/米ドル:英ポンド、対ドルで37年ぶり安値を記録。エリザベス女王の死去を受けて、金融政策委員会は延期へ…

2022年9月05日

FX週刊ニュース(9月1週)|米ドル/円:止まらぬ円安の加速。24年ぶりの円安水準へ

米ドル/円:止まらぬ円安の加速。24年ぶりの円安水準へ。ユーロ/米ドル:止まらぬユーロの下落。ユーロ/米ドルは今後どうなる?英ポンド/米ドル:対ドルで大幅な安値、景気後退懸念か?豪ドル/米ドル:大きく変動はなかった市場。目立つ豪ドルの安定性…

2022年8月29日

FX週刊ニュース(8月5週)|米ドル/円:ジャクソンホール会議が開催。金融引き締めの方針を示し、週末には1ドル137円まで上昇。

米ドル/円:ジャクソンホール会議が開催。金融引き締めの方針を示し、週末には1ドル137円まで上昇。ユーロ/米ドル:約19年8ヵ月ぶりとなる安値を記録。パリティ割れが続いた1週間。英ポンド/米ドル:下落が続いた英ポンド/米ドル。米国内のドル買いの影響を強く受けたか?豪ドル/米ドル:1豪ドル=0.70米ドルを下回る。上値の重い展開が続いた1週間…

2022年8月22日

FX週刊ニュース(8月4週)|米ドル/円:133円台前半で取引を開始した1週間。激しいドル高円安は相場は終了か?

米ドル/円:133円台前半で取引を開始した1週間。激しいドル高円安は相場は終了か?ユーロ/米ドル:ユーロの弱さが目立った1週間。来週はパリティ割れか?英ポンド/米ドル:戻り売りが加速した英ポンド/米ドル。1.20ドルを割り込み1.19ドル台半ばまで下落….

2022年8月15日

FX週刊ニュース(8月3週)|米ドル/円:1ドル132円前後を記録した東京外国為替市場。当分の間はドルは売りづらいか?

米ドル/円:1ドル132円前後を記録した東京外国為替市場。当分の間はドルは売りづらいか?ユーロ/米ドル:7月の米消費者物価指数(CPI)の上昇率が発表。ユーロ買い・ドル売りが優勢となった1週間。英ポンド/米ドル:連邦準備制度理事会(FRB)の利上げペース減速を織り込む。ポンド・ドルは1.2249ドルまで上昇….

2022年8月08日

FX週刊ニュース(8月2週)|米ドル/円:ドル=130円をつけた東京外国為替市場。値動きの大きかった、ドル円相場。

米ドル/円:ドル=130円をつけた東京外国為替市場。値動きの大きかった、ドル円相場。ユーロ/米ドル:ユーロ対ドルで再びパリティか?各国の利上げ政策はどうなる?英ポンド/米ドル:英ポンド/米ドルは1.20付近まで下値を広げる。週末にも米国の雇用統計を受けて下落….

2022年8月01日

FX週刊ニュース(8月1週)|米ドル/円:米景気減速懸念で円買いの動き強まる。ついに円安終了か?

米ドル/円:米景気減速懸念で円買いの動き強まる。ついに円安終了か?ユーロ/米ドル :ユーロ、対ドルで下落が続いた1週間。長引くロシアと欧州とのエネルギー問題。英ポンド/米ドル:様々な問題を抱える英国経済。今後のインフレ政策は一体どうなる?豪ドル/米ドル:米ドル安豪高の傾向が続くオーストラリア市場。来週発表のオーストラリアの政策金利の影響は?バイデン政権石油2,000万バレルを放出。ガソリン価格の今後の行く末は?….

2022年7月25日

FX週刊ニュース(7月4週)|米ドル/円:円買い傾向が見られた東京外国為替市場。円安トレンドは終了か?

米ドル/円:円買い傾向が見られた東京外国為替市場。円安トレンドは終了か?ユーロ/米ドル:利上げを決めた欧州中央銀行(ECB)。庶民の生活は一体どうなる?英ポンド/米ドル:英消費者物価指数(CPI)が発表。ドル高ポンド安はいつまで続くか?….

2022年7月18日

FX週刊ニュース(7月3週)|米ドル/円:24年ぶりの円安ドル高水準。来週はついに1ドル=140円を更新か?

米ドル/円:24年ぶりの円安ドル高水準。来週はついに1ドル=140円を更新か?ユーロ/米ドル :1ユーロ1ドルを下回るパリティ割れ。アメリカと欧州の金利差は今後どこまで開くか?英ポンド/米ドル:厳しい英経済と混乱続く英政治情勢。今後の経済政策の行方は?….

2022年7月11日

FX週刊ニュース(7月2週)|米ドル/円:137円台まで円が上昇。安倍晋三元首相の襲撃の余波により円買いが進む。

米ドル/円:1ドル=137円まで値下がり。円安ドル高が一段と加速か。ユーロ/米ドル:ユーロ圏のインフレ率は過去最高値を更新。ECBは大幅利上げを実施するか?英ポンド/米ドル:イングランド銀行が積極的な金融引き締めか。ポンド売りの相場、ドル買いの相場….

2022年7月04日

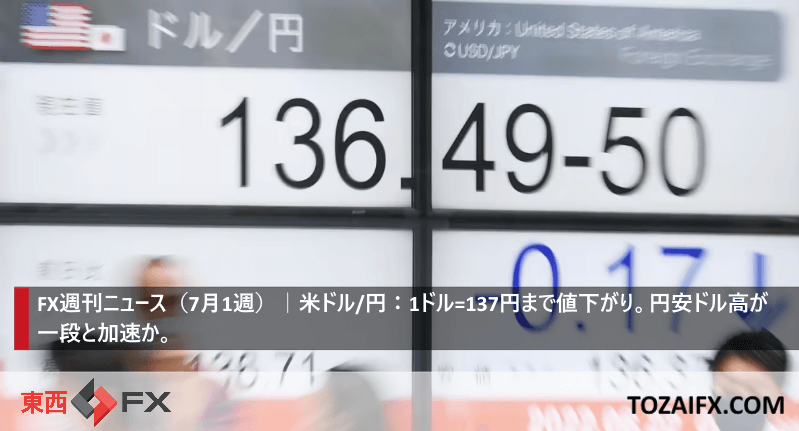

FX週刊ニュース(7月1週)|米ドル/円:1ドル=137円まで値下がり。円安ドル高が一段と加速か。

米ドル/円:1ドル=137円まで値下がり。円安ドル高が一段と加速か。ユーロ/米ドル:ユーロ圏のインフレ率は過去最高値を更新。ECBは大幅利上げを実施するか?英ポンド/米ドル:イングランド銀行が積極的な金融引き締めか。ポンド売りの相場、ドル買いの相場….

2022年6月27日

FX週刊ニュース(6月5週)|米ドル/円:24年ぶりの1ドル=136円!

米ドル/円:24年ぶりの1ドル=136円。遂に140円台も目前か?ユーロ/米ドル:ユーロ対ドルで上昇傾向か。ユーロの強さが今までより目立った1週間。英ポンド/米ドル:ポンド対ドルで2年ぶりの安値まで下落。続く英国の政治的混乱の経済への影響は?….

2022年6月20日

FX週刊ニュース(6月4週)|米ドル/円:遂に円相場1ドル=135円へ。歴史的な円安相場が続く米ドル/円相場。

米ドル/円:遂に円相場1ドル=135円へ。歴史的な円安相場が続く米ドル/円相場。ユーロ/米ドル:ユーロ売りが続いた1週間。欧州経済の成長は鈍化傾向か。英ポンド/米ドル:ポンド売りが目立った1週間。欧州経済の影響を受ける英国….

2022年6月13日

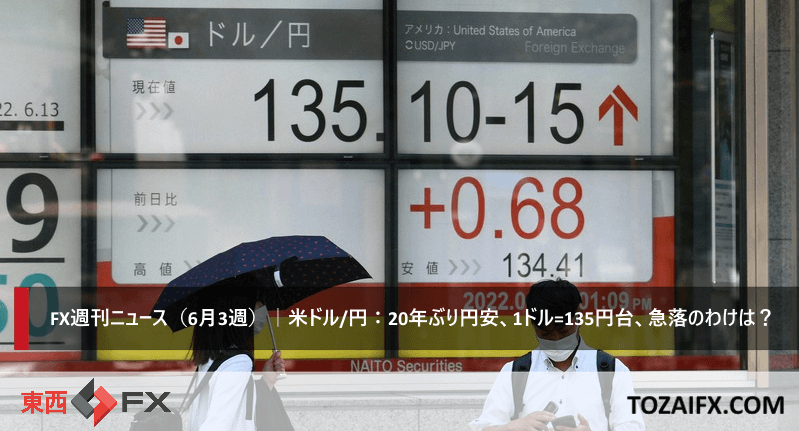

FX週刊ニュース(6月3週)|米ドル/円:20年ぶり円安、1ドル=135円台、急落のわけは?

米ドル/円:20年ぶり円安、1ドル=135円台、急落のわけは?ユーロ/米ドル:ユーロの弱さが目立つ市場。ECBの歴史的な利上げ方針発表も相場は大きく変わらず。英ポンド/米ドル:1週間1.25前後の取引続く。インフレ調査上昇もポンド買いは見られず。豪ドル/米ドル:オーストラリア準備銀行は政策金利を0.5%引き上げ。ドル全面高が進む…..

2022年6月06日

FX週刊ニュース(6月2週)|米ドル/円:再び円安に推移する日本円。一時1ドル=130円98銭の約1カ月ぶりの円安ドル高水準。

米ドル/円:再び円安に推移する日本円。一時1ドル=130円98銭の約1カ月ぶりの円安ドル高水準。ユーロ/米ドル:先行き不透明なユーロ/米ドル市場。再び懸念されるパリティ(1.00ドル)までの下落。英ポンド/米ドル:政治的圧力を受けるボリス・ジョンソン首相。継続的な政治的混乱はポンドへの圧力も高める結果に…..

2022年5月30日

FX週刊ニュース(5月5週)|米ドル/円:米国の個人消費支出価格指数が発表。来週は米ドル円に下げ圧力高まるか?

米ドル/円:米国の個人消費支出価格指数が発表。来週は米ドル円に下げ圧力高まるか?ユーロ/米ドル:欧州中央銀行(ECB)がマイナス金利からの離脱を示唆。楽観視できない欧州の景気後退。英ポンド/米ドル:連れ高傾向が見られる英ポンド。スナフ英財財務省の発言もポンド上昇は見られず…..

2022年5月23日

FX週刊ニュース(5月4週)|米ドル/円:1週間落ち着いた相場で終わった市場。今後は1ドル=135~140円まで円安が進むか?

米ドル/円:1週間落ち着いた相場で終わった市場。今後は1ドル=135~140円まで円安が進むか?ユーロ/米ドル:対ユーロで約1.3%下落。パリティが現実味を帯びてきたユーロ/米ドル。英ポンド/米ドル:英雇用統計の改善が発表。ポンド買いが目立つ相場…..

2022年5月16日

FX週刊ニュース(5月3週)|米ドル/円:激しい値動き相場展開続く。円安傾向は一時ストップか?ユーロ/米ドル:長引くウクライナ危機の影響を受けるユーロ経済圏。

米ドル/円:激しい値動き相場展開続く。円安傾向は一時ストップか?ユーロ/米ドル:長引くウクライナ危機の影響を受けるユーロ経済圏。5年ぶりの安値水準を更新。英ポンド/米ドル:加速する英ポンドの売り相場。先行き不透明な英国経済。豪ドル/米ドル:注目経済指標は市場を売り市場、買い市場に導くのか?….

2022年5月09日

FX週刊ニュース(5月2週)|米ドル円相場は引き続き130円台をキープ。英ポンド/米ドル:英国地方選挙はポンドの底上げに影響を与えるか?|

米ドル/円:ドル円相場は引き続き130円台をキープ。近日中に135円に達する可能性も。ユーロ/米ドル:ユーロ相場の下落が続く見通し。英HSBCは1ユーロ=1ドルまで下落予想。英ポンド/米ドル:下がるポンドの価値。英国地方選挙はポンドの底上げに影響を与えるか?….

2022年5月02日

FX週刊ニュース(5月1週)|米ドル/円:遂にドル円相場が130円台に。日銀の金融政策は一体どうなる?

米ドル/円:遂にドル円相場が130円台に。日銀の金融政策は一体どうなる?ユーロ/米ドル:米ドル/円に影響を受けるユーロ/米ドル。ドル高強まる展開に。英ポンド/米ドル:英ポンド/米ドルは1.25ドルまで急速に下落。今後インフレはポンドにどのような影響を?….

2022年4月25日

FX週刊ニュース(4月4週)|米ドル/円:20年ぶりに1ドル=129円台に。日本円の行く末は一体どうなる?

米ドル/円:20年ぶりに1ドル=129円台に。日本円の行く末は一体どうなる?ユーロ/米ドル:ユーロ売りが続く相場。ナーゲル総裁のタカ派発言も大きく相場は変わらず。英ポンド/米ドル:英総合購買担当者景気指数(PMI)が発表。ポンド安進む。豪ドル/米ドル:….

2022年4月18日

FX週刊ニュース(4月3週)|米ドル/円:ドル高円安止まらず。130円の大台も視野に

米ドル/円:ドル高円安止まらず。130円の大台も視野に、ユーロ/米ドル:欧州中央銀行(ECB)理事会が開催。利上げに慎重な姿勢を示したラガルド総裁。英ポンド/米ドル:米連邦準備理事会(FRB)の影響を受ける英ポンド/米ドル。….

2022年4月11日

FX週刊ニュース (4月2週)|ユーロ/米ドル:強い対露政策を示す欧米諸国。エネルギー問題でユーロ売りが今後も続くか?

米ドル/円:来週の米ドル/円は高止まり?、ユーロ/米ドル:強い対露政策を示す欧米諸国。エネルギー問題でユーロ売りが今後も続くか? 英ポンド/米ドル:比較的落ち着いた英ポンド/米ドル相場。豪ドル/米ドル:久しぶりの売り傾向が見られる豪ドル相場。……

2022年4月04日

FX週刊ニュース (4月1週)| ドル/円:終わらないドル高、円安。遂に125円を突破。 ユーロ/米ドル:今後は投資家がユーロ買いの流れに?

米ドル円は週終わり4/1頃には112円前後まで落ち着いたが、来週さらにドル・円の上昇ペースがどうなるのか。大きな懸念はなさそうですが、今後もロシアとウクライナの紛争の状況を見極めながら、中央銀行による政策方針を注視する展開となりそうだ……

2022年3月28日

FX週刊ニュース (3月5週)|米ドル/円:一時1ドル122円まで急落。目立つ日米金融当局の立場の違い|

米ドル/円:一時1ドル122円まで急落。目立つ日米金融当局の立場の違い。ユーロ/米ドル:神経質な相場続く。各国の思惑を探る投資家。英ポンド/米ドル:英金融政策発表を終えて一旦落ちついた相場。豪ドル/米ドル:目立つ豪ドルの安定性。ロシアからの石油の輸入はどうなる?迫られるEUの選択。金価格一時1950ドル代へ……

2022年3月21日

FX週刊ニュース (3月4週)|米ドル/円:円安の加速。今週中に120円突破か?

米ドル/円相場での円安の加速が止まらない。週初14日月曜日に117.34から瞬間最安値117.30まで下落し、16日にはアメリカのFBR(米連邦準備理事会)が利上げ(利上げ幅:0.25%)を決定したことに影響を受け、一時1ドル、119円台まで……

2022年3月14日

FX週刊ニュース(3月3週)|米ドル/円:安全逃避のドル買い継続続く市場、金価格2000ドル本格突破、有事の金買い続く

11日の東京外国為替市場のドルの対円相場は、ウクライナ情勢をの影響を大きく受けてドル買い相場が続き、約5年2カ月ぶりのドル高水準となる1ドル=116円台後半まで上昇した。ロンドン為替市場の11日、ドル円は116円台後半での取引。東京市場からの流れが引き継がれ、….

2022年3月07日

FX週間レポート3月2週|ユーロ/米ドルは、ウクライナの苦境がエスカレートするにつれて、1.0850を下回る22か月ぶりの安値を更新

ウクライナがリスク回避から、米ドル/円は115.00前後で2日間の連敗を記録、ユーロ/米ドルは、ウクライナの苦境がエスカレートするにつれて、1.0850を下回る22か月ぶりの安値を更新、….

2022年2月28日

FX週間レポート3月1週|ユーロ/米ドルは、ほぼ100ピップスから2021年の安値まで下落のギャップが始まった後、1.1200未満の損失をまとめる。

米ドル/円は、前日の1か月前の水平方向のレジスタンスから下がった後、月曜日のアジアセッションの中で115.55前後の明確な方向性を求めて奮闘しています。水平方向のレジスタンスエリアである115.70-90付近に加えて、このペアは1月24日からプレスタイムまでに115.85で、以前のサポートラインを下回って取引が続けられており、…..

2022年2月21日

FX週間レポート2月4週|米ドル/円:地政学的な懸念が円を下支えしているため、弱気は114.80前後に期待

米ドル/円:地政学的な懸念が円を下支えしているため、弱気は114.80前後に期待、リスクリバウンドの中で米ドルが下落し、ユーロ/米ドルは1.1350を超えて跳ね返る、英ポンド/米ドルは、地政学的な逆風にもかかわらず、オープニングで約1.3580のビッドがはいる、….

2022年2月14日

FX週間レポート2月3週|利回りが低迷し、現在はロシアが注目されインフレが続く中、米ドル/円は115.00から反発

利回りが低迷し、現在はロシアが注目されインフレが続く中、米ドル/円は115.00から反発、ユーロ/米ドルは1.1305、ロシアの侵略リスクに焦点を当ている。米国労働統計局が今週木曜日に発表したデータによると、米国のヘッドラインCPIは、予想されていた以前の0.5%に対して、1月には0.6%に上昇した….

2022年2月07日

FX週間レポート2月2週|米国の雇用報告が発表し、米ドル/円115.38に急上昇した|

予想を上回る数字を示した米国の雇用報告が発表された後、米ドル/円は114.90から115.38に急上昇して、月曜日以来の最高水準に達し、強気の勢いはそのままで、115.00を上回った…..

2022年1月31日

FX週間レポート2月1週|FRBのタカ派的なスタンス、米ドルの追い風

FRBのよりタカ派的なスタンスは、米国債の利回りの上昇とともに、米ドルの追い風として機能し続けるはずである。これは、最近の日米債利回りスプレッドの拡大とともに、米ドル/円の意味のある修正スライドを制限するのに役立ち、むしろ低水準での逆張り買いを引き付けるだろう…..

2022年1月24日

FX週間レポート1月4週|FRBによるより迅速な政策引き締めの見通し|

FRBによるより迅速な政策引き締めの見通しは、米ドルの追い風となり、米ドル/円の下落を制限するのに役立った。投資家は、FRBの1月25〜26日の会合で頑固な高インフレへの対処策として3月に金利を引き上げ始めると確信しているようで、2022年には合計4回の利上げの可能性に値を付けている…..

2022年1月17日

FX週間レポート1月3週|CPIはFRBのタカ派の見通しを変えず、米ドルの強気なポジションが解消され

水曜日に発表された最新の米国消費者物価指数レポートは、FRBのすでにタカ派の見通しを変えるほどの影響を与えず、投資家は米ドルの強気なポジションを解消することを余儀なくされた。木曜日に米ドル売りバイアスは衰えることなく続いており、…..

2022年1月10日

FX週間レポート1月2週|FRBによる3月の利上げ確率80%、インフレ圧力は長期化する可能性が高い

FRBによる3月の利上げ確率80%となり、欧州中央銀行(ECB)の政策立案者の何人かは、過去数週間に予想されていたよりも長くインフレが高止まりすることへの懸念を示した…..

2022年1月03日

FX週間レポート1月1週|米ドル/円のラリーは115円に達し、弱気トレーダーは113.50に焦点を当てる

米ドル/円のラリーは115円に達し、弱気トレーダーは113.50に焦点を当てる、ユーロ/米ドルは静かに始まり、米国のイベントが多い、忙しい1週間になりそう、英ポンド/米ドル強気トレーダーは、迫る1.3500のテストで2022年を切る、中国の恒大集団のリスクが再浮上するにつれて、豪ドル/米ドルは0.7250を試すために下落、OPEC+が石油市場へのオミクロンの短期間の影響を見ているので、WTI強気トレーダーは76.00ドルに目を付ける…..

2021年12月27日

FX週間レポート12月5週|般的なリスクオン環境は、安全な日本円を引き続き弱体化させた

米ドル/円は114.00を超えて低迷し、日本の小売売上高を無視、日銀の意見の要約が発表される、ユーロ/米ドルは1.1300を守るのに苦戦、主要なSMAは弱気を試す、ブレグジットとオミクロン恐怖による流動性の少なさによって英ポンド/米ドルは約1.3400近辺での揉み合いが続いている、豪ドル/米ドル:日中の安値で跳ね返るが、…..

2021年12月20日

FX週間レポート12月4週|株価下落、国債利回り低下など安全資産への逃避、日銀は金融政策の据え置きを決定

安全資産の逃避は、米ドルの国債利回りの一層の低下によって強化され、米ドルの強気は守勢にとどまった。これは、米ドル/円を取り巻く売りの勢いの背後にある別の要因と見なされていた。日中の下降傾向は、日本銀行(BoJ)の政策決定の発表による影響はあまり受けていない…..

2021年12月13日

FX週間レポート12月3週|FRBによるより迅速な政策引き締めの見通しは、引き続き米ドル高への反転が追い風となった

FRBによるより迅速な政策引き締めの見通しは、引き続き米ドル高への反転が追い風となりました。投資家は、FRBが頑固な高インフレを抑えるために、より積極的な政策対応を採用することを確信しているようであり、2022年5月に実装する可能性に値を付けている…..

2021年12月06日

FX週間レポート12月2週|最近の市場回復は、米国財務省の利回り、オミクロン変異株、インフレに対する懸念の中で、不確実性が高く

最近の市場回復は、米国財務省の利回り、オミクロン変異株、インフレに対する懸念の中で、不確実性がが高いです。慎重な楽観論の中、利回りが回復するにつれて、米ドル/円は113.00を取り戻す、ユーロ/米ドルは、1.1300前後の低利回り、米国のインフレ、オミクロンを焦点、英ポンド/米ドル:弱気トレーダーは1.32の数字を注目….

2021年11月29日

FX週間レポート11月5週|米ドル/円は、オミクロン株の懸念の中で、債券利回りと114.00へリバウンド|

米ドル/円は、オミクロン株の懸念の中で、債券利回りと114.00へリバウンド、ユーロ/米ドルはコロナウイルスの恐れから1.1300を下回る、オミクロン株の懸念とブレグジットの苦境の中で、英ポンド/米ドルは1.3350未満で脆弱、リスクリセットの中で豪ドル/米ドルは0.7150方向にリバウンド、….

2021年11月22日

FX週間レポート11月4週|EU内でのコロナウイルスの際蔓延により、日本円等の安全通貨への逃避を引き起こした

米ドル/円は114.00を超えて取引されており、今週のFRBの議事録に先立って米国債の利回りがイールドカーブを横切ってリバウンドするため、金曜日の売り払うを週間の安値である113.58まで拡大することを目指している。連邦準備制度理事会から利上げのタイミングに関するヒントを得られると言った期待は、利回りの新たな上昇を後押し、…..

2021年11月15日

FX週間レポート11月3週|米ドル/円は114.00レベル前後を維持、ユーロ/米ドルは下落中に1.1450を超えて跳ね返る

米ドル/円は114.00レベル前後を維持、ユーロ/米ドルは下落中に1.1450を超えて跳ね返る、英ポンド/米ドルは、ブレクジットの懸念と低迷する市場の中1.3400レベル維持に一苦労、混合中国のデータで豪ドル/米ドルは0.7350に向かって前進、WTIは4日間の下降トレンドの中で、79.00ドルに注目し、米国のSPR交渉が注目される…..

2021年11月08日

FX週間レポート11月2週|FOMC会合にもかかわらず、米ドル/円は113.40から114.40のレンジで動き続け、連邦準備制度理事会の政策金利は2022年6月まで変わらない

米ドル/円の強気トレーダーは日次サポート、月次レジスタンスで買いへ、ユーロ/米ドル:回復には21DMAを超える必要あり、ブレクジットの懸念が強まる中、英ポンド/米ドルは1.3500近くをテストする、豪ドル/米ドルは0.7400を下回り、今週の重要なオーストラリアの雇用数を待つ、……

2021年11月01日

FX週間レポート11月1週|米ドル/円は、より堅調な国債の利回り、リスクオンムードで114.00を上回る

米ドル/円は、より堅調な国債の利回り、リスクオンムードで114.00を上回る、ユーロ/米ドル:弱気のトレーダーは毎間の安値に目を向けて約1.1550に焦点を当てている、MACDが弱気を惑わせ、英ポンド/米ドルは1.3700以下に引き続き圧力をがかかる、豪ドル/米ドルは明るい中国のカイシンPMIで0.7500を守る、WTI:価格はM-形成ネックラインのレジスタンスを満たす、金は跳ね返るが、大事な週の前に1800ドルは難しい….

2021年10月25日

FX週間レポート10月4週|FRBが先細りを示唆し、中国恒大集団は米ドル債の利息支払い

米ドル/円は、米ドルに対する一貫した下落圧力を受けて、月曜日には4日連続で下落した。FRBが先細りを示唆し、中国恒大集団は米ドル債の利息支払いました。英国のボリス・ジョンソン首相は、欧州司法裁判所の役割について妥協する準備ができている。ビットコインは史上最高値に達し、株価はそれに続いている….

2021年10月18日

FX週間レポート 10月3週|米国T債利回りの上昇により、米ドル/円は114.50近くで数年ぶりの高値に上昇

米ドル/円は、初期のアメリカセッションで強気が続いている。米国債の10年物利回りは3%以上上昇しており、9月の米国の小売売上高は予想外に増加した。米ドル/円は、アメリカセッションの早い取引時間に毎日の上昇を伸ばし、最後に過去3年間で最強の114.44で取引され、毎日0.68%上昇した….

2021年10月11日

FX週間レポート 10月2週|米10月の非農業部門雇用者数、米ドルに影響の予測

市場参加者は現在、北米の初期セッションの後半に予定されている、米国のNFP(非農業部門雇用者数)のリリースを待っている。データは、米FRBの債券購入のテーパリング(段階的縮小)の計画の可能性のあるタイミングに関する市場の期待に影響を与える。これは、短期的に米ドルに影響を与える上で重要な役割を果たし、米ドル/円のペアに新たな方向性の推進力となる….

2021年10月04日

FX週間レポート 10月1週|高いインフレ予測、米10年債利回り1.46%を主要通貨の影響

米ドル/円は、今週の最初の取引日に損失を固めた。木曜日の112.00付近で高値に達した後、米ドル/円は第3回の取引セッションで下落した。米国のベンチマークである10年物国債利回りは、FRBが11月になるとすぐに量的金融緩和政策を段階的に縮小させていくこと(テーパリング)という予想から….

2021年10月01日

「東西FXリサーチ」英ポンド/米ドルはドル高、英国のガソリン問題で約1.3450に苦戦

FRBからは銀行は正式に発表する先細りの発表はなかったものの、金利予測をアップグレードし、2022年に引き上げの可能性があることを示唆した。現在の米ドル/円は底堅い値動きの可能性が見られる….

2021年9月30日

「東西FXリサーチ」中国不動産開発大手の即時の債務不履行回避からリスク回避的な円買いは下げる

FRBからは銀行は正式に発表する先細りの発表はなかったものの、金利予測をアップグレードし、2022年に引き上げの可能性があることを示唆した。現在の米ドル/円は底堅い値動きの可能性が見られる….

2021年9月27日

FX週間レポート 9月4週|FRB、利上げ予想時期23年に前倒し、どのように米ドルに影響を与える

米ドルは、FRBの利上げの動きの見通しに支えられて、米国債の利回りの急上昇からある程度の支持を得た。チャイナ・エバーグランデ・グループの債務危機による潜在的なリスクについての不確実性は、よりリスクの高い資産に対する投資家の意欲を低下させた….

2021年9月23日

「東西FXリサーチ」米FRBは金融政策を引き締める準備中:最新のFOMC議事要旨

今週の米連邦準備制度理事会(FRB)は明確なメッセージで締めくくられた:米国の金融政策は金融引き締めは大方の予想より早まる可能性が高い。米FRBは、大規模なパンデミック時代の刺激策の段階的廃止を11月にも開始えるとした他、当局が利上げの時期についても示唆した….

2021年9月22日

「東西FXリサーチ」中国不動産大手のデフォルト懸念からのリスク回避が高まる

現在、チャートに現れる動きは不動産大手チャイナ・エバーグランデ・グループ(中国恒大集団)を巡るデフォルト懸念が生み出している。その流れを受けて東京外国為替市場は円が全面安。リスクオフの円買いが巻き戻された。MUFG銀行のエコノミストは、先月強気のバイアスをかけた後、バイアスを弱気に戻している….

2021年9月20日

FX週間レポート 9月3週|イングランド銀行と連邦準備制度の中央銀行の両方の会合

米ドル/円は、北米セッションに向けて3日間のトップまで上昇し、強気のトレーダーは、主要な110.00の心理的マークを超えて勢いをさらに広げようとしている。金曜日の2回連続のセッションでは強力なフォロースルーの牽引力を発揮し、先週の109.10地域からのリバウンド、つまり1か月の安値に基づいて構築された。イングランド銀行と連邦準備制度の中央銀行の両方の会合があるため、英ポンド/米ドルのトレーダーにとって重要な週となる….

2021年9月16日

「東西FXリサーチ」ニュージーランドドル・経済は好調を続け、利上げの可能性大

ニュージーランドドル/米ドルは、ニュージーランド準備銀行による金利の引き上げ準備から、より高値を模索する可能性がある。 NZD/USDの持続的な上昇の勢いに対する主要な課題は、次回の金融政策決定会合(10/6開催予定)での利上げの可能性だろう….

2021年9月13日

FX週間レポート 9月2週|米10年債利回りは1.32%へ、米ドル/円がプラスの領域にとどまる

先週の110.46の高値の後、米ドル/円は安価で週をスタートした。現在、10年間の米国のTボンド利回りは1.32%で当日1.5%上昇していることが、米ドル/円がプラスの領域にとどまらせている。FRBがパンデミック時代の刺激策を遅かれ早かれロールバックし始めるという確固たる期待は米ドルの追い風となるだろう….

2021年9月08日

「東西FXリサーチ」世界成長鈍化から円高進む可能性

米長期金利の上昇による円売り・ドル買いが優勢ながら様子見の市場参加者が増えている中8日午後の東京外国為替市場で円はきょうの安値圏で小幅な動きとなっている。14時時点での米ドル/円は 110.30~31….

2021年9月06日

FX週間レポート 9月1週|米ドル/円は広範な米ドル安から、109.70を下回る毎日の安値をつける、ユーロ/米ドルは今週注目すべき主要なペアだが、それはすでに価格変動が始まっていたか?

米ドル/円は広範な米ドル安から、109.70を下回る毎日の安値をつける、ユーロ/米ドルは今週注目すべき主要なペアだが、それはすでに価格変動が始まっていたか?英国のPMIでは米国債の利回りが上昇する中、英ポンド/ 米ドルは月間高値から後退、豪ドル/米ドルは、新たなコロナウイルス問題 約0.7450へ、50SMAによる短期サポートレベルへの挑戦から、WTIは約68.50ドルと重い….

2021年8月25日

「東西FXリサーチ」米ドル/ 円の上昇はじり高、日本の消費回復の遅れの可能性

先週と月曜日の初めに、投資家が米国連邦準備制度理事会によるヨーロッパと日本に先んじてパンデミック時代の刺激策を縮小し始める考えを示したことで米ドル/ 円は支持された。しかし、7月から8月にかけてコロナウイルスの症例が急増し、….

2021年8月23日

FX週間レポート 8月4週|米国債がリバウンドしたことで、米ドル/円は110.00に戻ろうと試行

米国債がリバウンドしたことで、米ドル/円は110.00に戻ろうと試行、ユーロ/ 米ドルは、PMIに先駆けて、顕著な米ドル供給の中で1.1750に向かって前進、英ポンド/ 米ドルはPMIデータに先んじて1.3600近くの年次安値から跳ね返る、米ドル安の中で豪ドル/米ドルは0.7150を超えて跳ね返る、….

2021年8月20日

「東西FXリサーチ」弱気が続くオーストラリアドル、FBR会議で流れが変わるか?

ハンセン指数と中国本土の株価指数は、地元の規制当局がテクノロジー以外のセクターへの取り締まりを強化しているために 金曜日に赤字に転じた。より厳格な規制の範囲は拡大しており、そのため市場全体でリスクオフの感情が高まり続けている。デルタバリアントの影響は、….

2021年8月16日

FX週間レポート 8月3週|米ドル/円は米ドルのUターン後に109.50を超えようと試行

米ドルでの激しい売り圧力により、アジアの最初の取引時間での米ドル/円の上昇は制限されている。110.90近くの高値を付けた後、米ドル円は1日ですべてのゲインを失い、ほぼ100ピップスの急激な減少を示した….

2021年8月13日

「東西FXリサーチ」オーストラリアドルを強める中国による外国直接投資

オーストラリアドルは、金曜日のアジア セッション内では主要通貨のほとんどに対して下落した。投資家たちは、オーストラリアの首都キャンベラが急遽に入った後、木曜日にオーストラリアドルを売りだした。米国のトレーダーにニュースが広がり、弱さが一夜で加速した。新たなロックダウンは40万人近くの生活に影響を及ぼす。すでに規制が敷かれ第7週に入るシドニーにさらに追加された封鎖となった….

2021年8月11日

「東西FXリサーチ」デルタ株の世界的な蔓延が米ドルをサポート

英ポンド/米ドルは、ヨーロッパセッション中に売りが見られ。 日本時間午後4時の時点から過去1時間で1.3815-10地域付近へと2週間ぶりの安値をつけた。ペアは1.4000の心理的マークの付近から最近の下落を拡大した。4月初旬以来の最高水準の….

2021年8月09日

FX週間レポート 8月2週|米国券の利回りが上昇する中、米ドル/円は約110.40の数週間近くの高値へ、ユーロ/米ドルはドイツの貿易データに先んじて1.1760以上の回復を試みる|

米国券の利回りが上昇する中、米ドル/円は約110.40の数週間近くの高値へ、ユーロ/米ドルはドイツの貿易データに先んじて1.1760以上の回復を試みる、英国のEU離脱、英国の政治的混乱の中で低迷のDXY、英ポンド/米ドルは1.3900未満の損失を抑える、豪ドル/米ドル:中国の明るいインフレで0.7350近くの回復モードは継続、中東の地政学的な混乱にもかかわらず、売り手による67ドル水準の攻撃によって、WTIは13日ぶりの安値をつける…..

2021年8月05日

「東西FXリサーチ」カナダドル高予測もやや緩む展開

米ドル/カナダドルは、ヨーロッパセッションの前半を通じて穏やかな負のバイアスで取引され、1.2520-15エリア付近の毎日の安値近くで最後に取引された。前日の双方向の価格変動に続いて、木曜日に同ペアは下落し、今のところ、4日連続の連勝を記録している。原油価格の低迷がそれ以上の損失を制限に歯止めをかけたが、抑制された米ドル需要が、多少同ペアに圧力をかけた重要な要因として見られた。….

2021年7月26日

FX週間レポート 7月4週|米ドル/円:強気は110.55を超えて利益を拡大、ムードが悪化する中、ユーロ/米ドルは1.1750を超えて安定している

米ドル/円:強気は110.55を超えて利益を拡大 – 米ドル/円は、先週の月曜日の朝のアジア取引時間での目覚ましい上昇をさらに広げる。ペアはより高いレベルの近くで開き、正のバイアスで利益を固めた。モメンタムオシレーターは前向きな軌道を維持し、より上向きにシグナルを出す…..

2021年7月21日

「東西FXリサーチ」英ポンド/円はフォロースルー買いのチャンスを待つ

英ポンド/円は、ヨーロッパの初期のセッション中に1日の最高値を更新し、強気トレーダーは重要な150.00の心理的マークを越えようとと新たなチャレンジを試みた。英ポンド/円は149.30-25エリアの近くでいくつかの新たな買いを引き付け、現在148.45エリア、または3月初旬以来の最低レベルからの夜通しの跳ね返りから値をつけようとしている。投資家が急速に広がるコロナウイルスのデルタ変異体の経済的影響を評価するにつれて、世界的なリスク感情の好転から安全通貨の一つである日本円を弱めた。….

2021年7月19日

FX週間レポート 7月3週|米ドル/円の弱気は109.80のテストを求める、英ポンド/米ドル:Covidは毎日のサポート領域を掘り下げるリスクあり

米ドル/円は0.2%下落しており、これまでのところ110.11の高値から下落し、109.85の安値をテストしている。金曜日、米ドル/円は最初に110.00から110.34に上昇したが、ウォール街でのリスクオフターンのために強気は110.04に低下した。米ドル/円は、初期のヨーロッパセッションを通じて日中の上昇を維持し、…..

2021年7月14日

「東西FXリサーチ」ニュージーランドドルは 中立またはわずかにマイナスとなる可能性

米国のヘッドラインインフレが5月にピークに達した兆候は、コアインフレの上昇によって帳消しとなる可能性があり、市場は現在のFRBの価格設定に 満足している。焦点は、ジェロームパウエルのスピーチに焦点が移る。大部分の為替通貨はレンジバウンドのままである可能性があるが、中央銀行が積極的なタカ派の期待に応えられない可能性があるため、NZDは弱まる可能性がある。….

2021年7月12日

FX週間レポート 7月2週|米ドル/円:強気トレーダーは110.20近くで統合、ユーロ/米ドル:もう少し下降気味となるか、それとも上昇気味になるか?

米ドル/円:強気トレーダーは110.20近くで統合、ユーロ/米ドル:もう少し下降気味となるか、それとも上昇気味になるか?、英ポンド / 米ドルはより軟化している米ドルを、リスクオンムードで1.3900を操作、静かな市場の中で、豪ドル/ 米ドルは0.7500を下回る圧力が続く、WTIは回復を3週間の安値から74ドルに向けて延ばす、金:強気トレーダーは毎日のレジスタンスで弱気トレーダーを押し戻す…..

2021年7月11日

「東西FXリサーチ」カナダドルのボラティリティー上昇

カナダドルは先週、米ドルや日本円などの主要通貨に対する売り圧力に直面した。米ドル/カナダドルの価格行動は118ピップス上昇したが、カナダドルの対円は165ピップス急落しカナダドル安へ。カナダドル安は、リスク食欲の大幅な減少とリフレ取引のより深い巻き戻しから価格が変動した。….

2021年7月07日

「東西FXリサーチ」ECB6月会合の議事録に注目

ECB6月会合の議事録に注目 – ユーロ/米ドルはポンドほどの動きがなく、かなり明るいPMIにもかかわらず、適度な上昇しか見られていない。ユーロ圏の産業とサービスの測定値は両方ともコンセンサス予測を上回ったことから、同ペアを 1.18ハンドルに引き上げた…

2021年7月05日

FX週間レポート 7月1週|米ドル/円は2週前の上昇チャネル内で111.00を死守するのにもがく、ユーロ/米ドル:強気トレーダーは61.8%のフィボナッチ合流点を目標

米ドル/円は2週前の上昇チャネル内で111.00を死守するのにもがく – 米ドル/円は、ダウンビートの勢いの中で100-HMAからの跳ね返りを弱め、2週間の上昇トレンドチャネル形成の中にとどまる。ダウンビートのモメンタムラインを考えると、…..

2021年7月02日

「東西FXリサーチ」ユーロ/ 米ドル、強気のバイアスで数日間の安値を更新か

ユーロ/米ドルは、金曜日のヨーロッパセッションに向けて、前日にフラッシュされた1.1837の数日間の安値を守る。それでも、通貨メジャーはプレス時までに日中0.06%下落して1.1845前後となっている….

2021年6月28日

FX週間レポート 6月5週|米ドル/円は110.47の日中安値に落ち、米国債の利回りが週次終値に向かって上昇したため、レベルから跳ね返った

先週の数ヶ月ぶりの高値を付けた後、米ドル/円は110.50に向かって後退するが、月曜日に損失を取り戻す。米ドル/円は適度なゲインで非常に狭い価格帯で動いている。テクニカル的な観点から、米ドル/円は強気の可能性を維持する。日足チャートでは、米ドル/円は強気の20SMAを上回って取引されており、長いものを上回り続けている。モメンタム指標は正のレベル内で上方に向かって進み続けるが、…..

2021年6月25日

「東西FXリサーチ」英ポンド/米ドルはスランプ気味

イングランド銀行(BOE)のハト派の驚きがポンドをめぐるセンチメントを弱体化させ続けているため、英ポンド / 米ドルは1.3900レベルを超えに苦労している。連邦準備制度理事会からの混合したシグナル と虚弱な経済データの中での米ドルの持続的な低迷の動きもまた、強気を刺激することができない….

2021年6月23日

「東西FXリサーチ」インフレ高は一時的、来年は2%へ?

パウエル連邦準備制度理事会(FRB)議長はここ数ヶ月著しく高まったインフレついて、一過性のものにとどまるとの見解をあらためて示したことから、22日の米株式相場は続伸した。このインフレ高は一部のアナリストが予測したものより大きいものだった。パウエル議長によれば、….

海外FX口座開設サポート

海外FX口座開設サポート 海外FX口座開設に必要な書類

海外FX口座開設に必要な書類 海外FX口座開設メリットとは

海外FX口座開設メリットとは

海外FX会社ランキング

海外FX会社ランキング 海外FX会社の特徴比較

海外FX会社の特徴比較 海外FXキャンペーン実施中

海外FXキャンペーン実施中 東西FXキャンペーン実施中

東西FXキャンペーン実施中 FXニュース一覧

FXニュース一覧 マーケットコメント覧

マーケットコメント覧 海外FXのお知らせ一覧

海外FXのお知らせ一覧 海外FXの初心者方向けの情報

海外FXの初心者方向けの情報 FX週刊ニュース一覧

FX週刊ニュース一覧 海外FXのキャンペーン情報一覧

海外FXのキャンペーン情報一覧 FX中級者

FX中級者 FX中級者

FX中級者 FX上級者

FX上級者 NEW FX用語辞典

NEW FX用語辞典 損益計算シミュレーション

損益計算シミュレーション 最大単位数シミュレーション

最大単位数シミュレーション 証拠金シミュレーション

証拠金シミュレーション ピップ値計算機

ピップ値計算機 ロスカットシミュレーション

ロスカットシミュレーション